原文链接:http://tecdat.cn/?p=3817

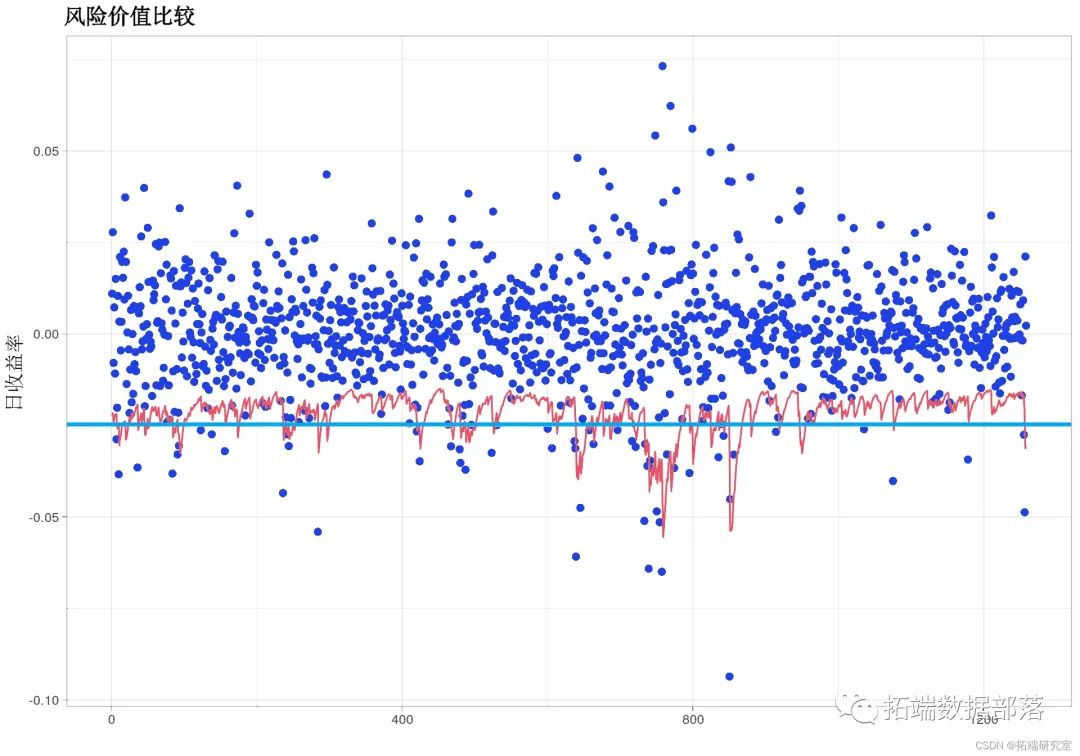

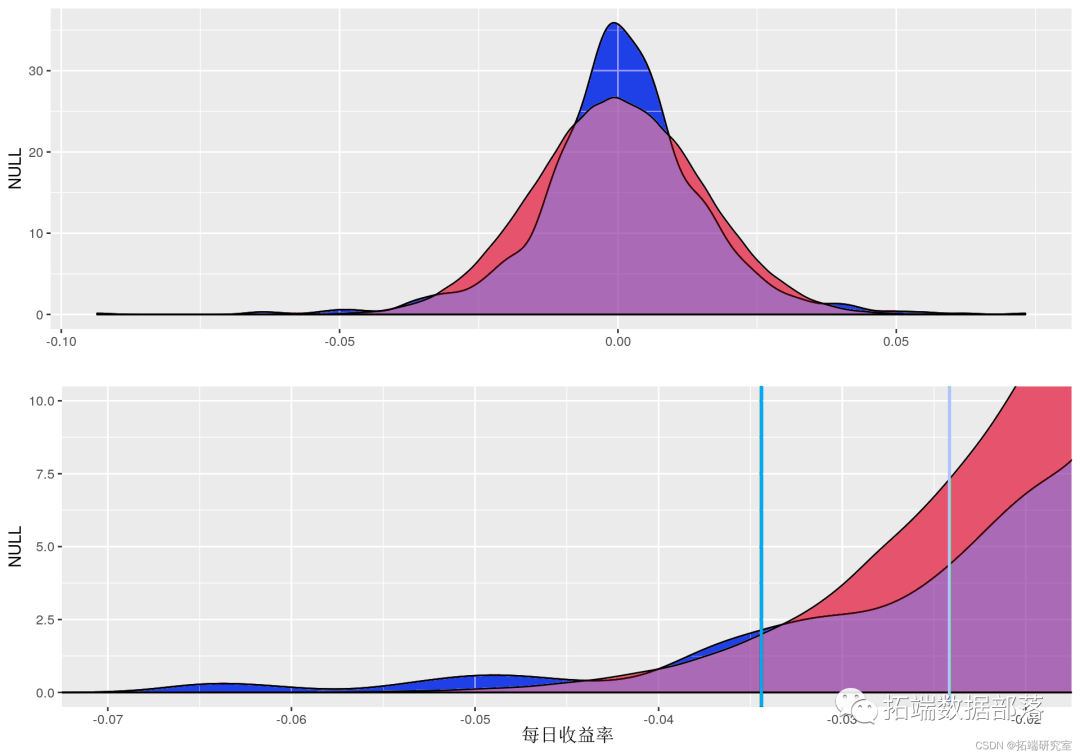

风险价值(VaR)及其所有相关问题仍然是风险管理中的主要模型。风险价值的一个关键问题是它没有适当地考虑波动率,这意味着危机期间风险被低估。

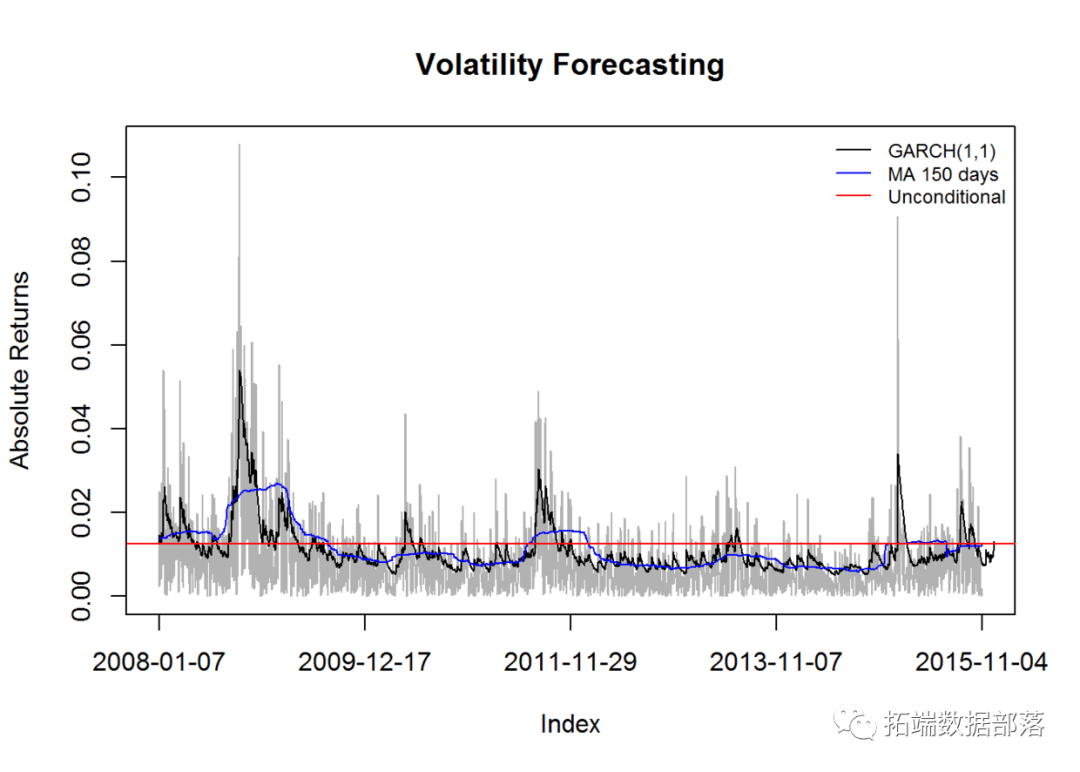

解决这个问题的一个强有力的方法是将VaR与GARCH模型结合起来考虑条件波动性。为了说明这种方法,我们将一个正态分布的GARCH(1,1)应用于股票市场指数。

##初始化

#Load Packages

library(fImport)

library(fPortfolio)

library(ggplot2)

#输入

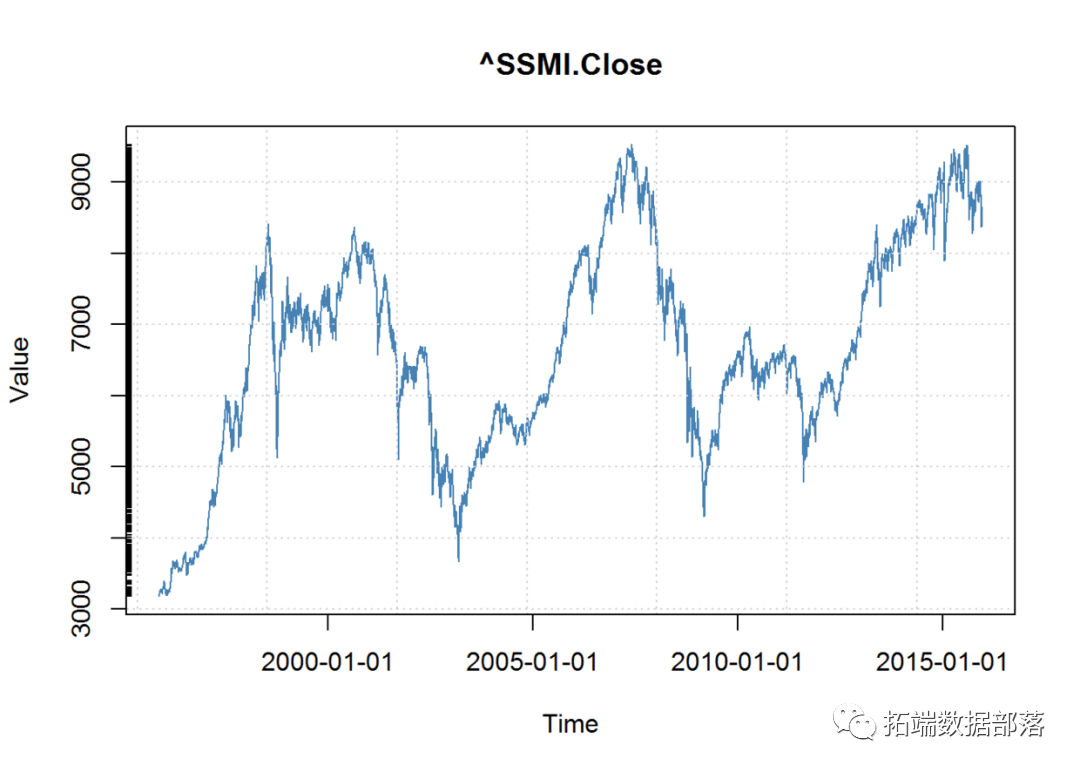

from = "1995-11-20"

to = "2015-12-17"

symbol = "^SSMI"

#获取数据

TS <- yahooSeries(symbol, from = from, to = to)

SMI <- TS\[,ncol(TS)\]

SMI <- returns(SMI, method = "continuous")

#绘制收益率

seriesPlot(TS\[,4\])

从Yahoo获取数据

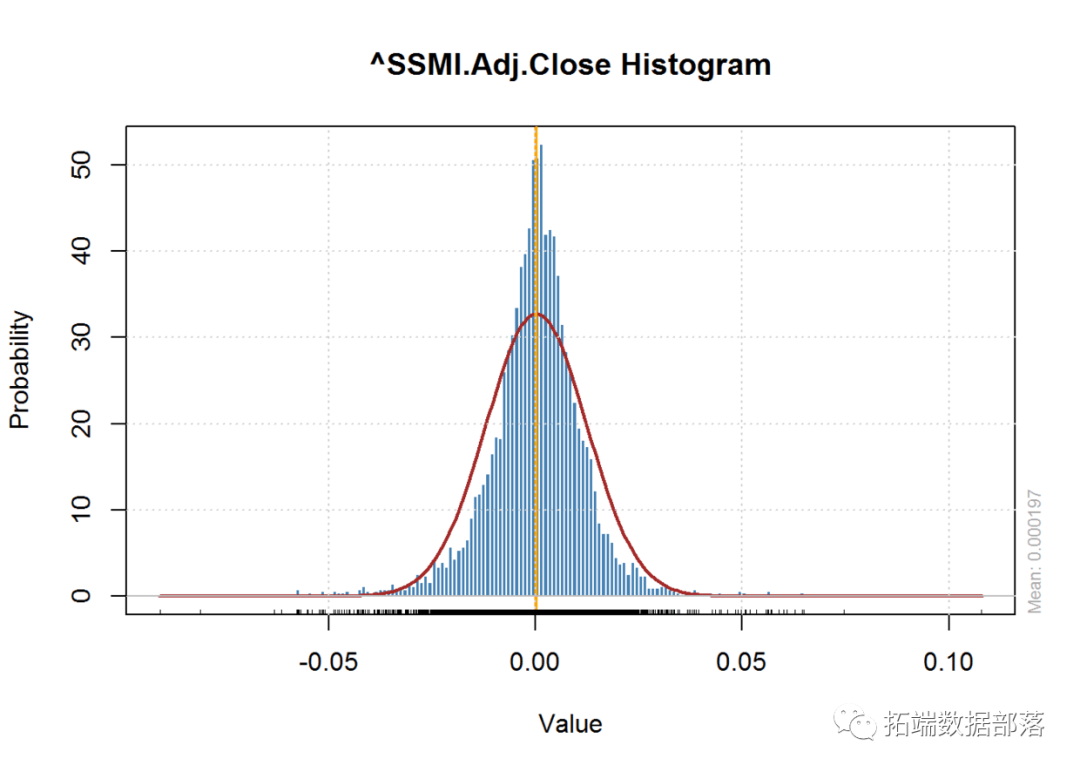

histPlot(SMI, main = "SMI Returns")

点击标题查阅往期内容

R语言风险价值:ARIMA,GARCH,Delta-normal法滚动估计VaR(Value at Risk)和回测分析股票数据

左右滑动查看更多

模型估计

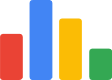

SMI收益数据有5078个观测值。我使用前3078个观察值对GARCH模型进行初始估计。其余的2000个观测值用于验证和测试。

library(rugarch)

library(zoo)

SMIdf <- as.data.frame(SMI)

#GARCH

#GARCH定义 (改变分布类型)

gspec11 <- ugarchspec(variance.model = list(model = "sGARCH",

garchOrder = c(1, 1)),

mean.model=list(armaOrder=c(0,0),

include.mean = FALSE),

distribution="norm")

结果

#VaR 结果

plot(Returns, type = "l", pch = 16, cex = 0.8, col = gray(0.2, 0.5),

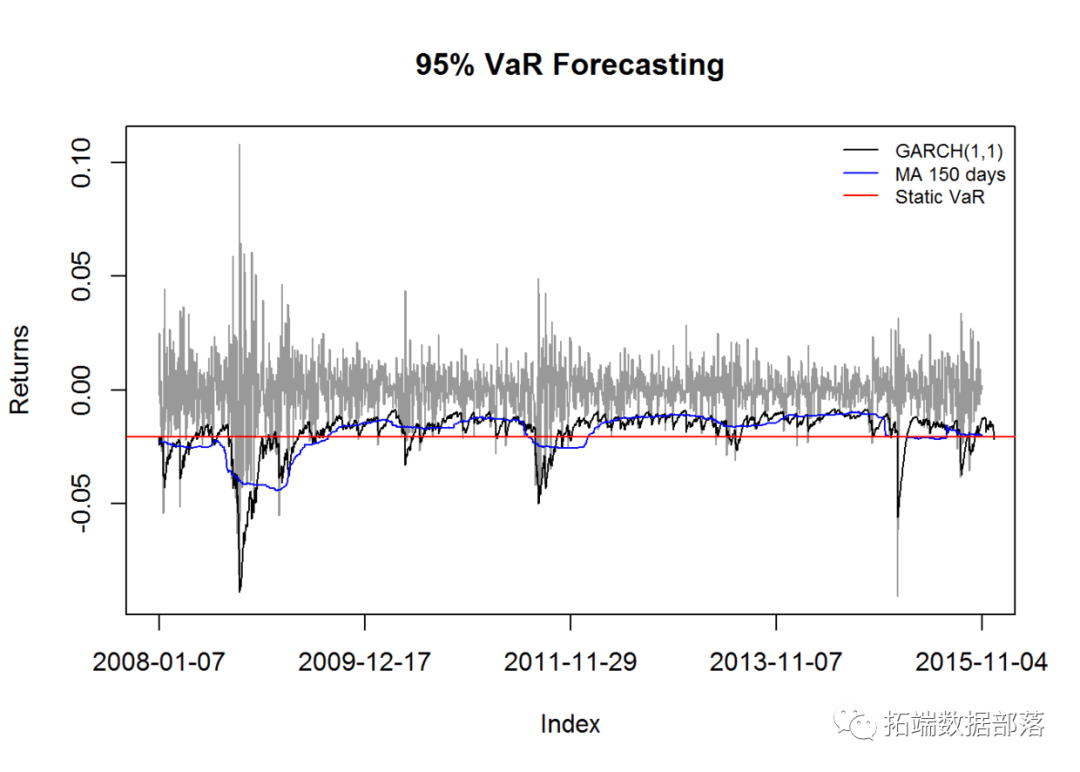

ylab = "Returns", main = "95% VaR Forecasting", xaxt = "n")

从图中我们可以看到,VaR-GARCH(黑线)组合更加符合实际,降低了发生波动时的VAR限制,而对于静态VaR(红线),我们观察到了收益率连续突破界限。

点击文末“阅读原文”

获取全文完整资料。

本文选自《GARCH(1,1),MA以及历史模拟法的VaR比较》。

点击标题查阅往期内容

文章转载自拓端数据部落,如果涉嫌侵权,请发送邮件至:contact@modb.pro进行举报,并提供相关证据,一经查实,墨天轮将立刻删除相关内容。